ここ最近お金の悩みを感じてどうにかしたいと思っている人が増えています。

手早く収入を増やしたいなら転職や副業をすることが一番だと思いますが、現在の生活を変えることは大きなリスクも伴うので踏み出せない人も多いはずです。

このような背景もあってか投資を始める人は年々増えてきており、特に若い年齢の人は将来のことを考えて始めることが多くなってきています。

転職もそうですが新しいことを始めるには必ずリスクが伴い、投資も当然リスクがある行為です。

これまで日本では勤勉に働く事が良しとされ「投資」などでお金を手に入れることにネガティブな印象がありました。それは現在でも続いており、周りに投資をやっている人は少ないでしょうし、特に年上世代では嫌悪感を示す人も少なくありません。

ですが、これからの時代は今までとは違い、雇用制度や年金が変わるので、これまでのようにお金と向き合っていたら必ず問題が出てきます。

自分の身は自分で守るため、お金に対し新しい知識をもって行動をしていかなくてはいけないのです。

これからの日本は新時代の幕開けといっていいくらい環境が変わっていくはず。

それなら一歩でも早く動くことが大切になるね!

これから投資を始めるためのステップ

お金を自分で増やしていくためには、今まで会社からお給料をもらっていた感覚からワンステップ先に進む必要があります。

お金を作るためにはどんな事をしなければいけないのか、どうすればお金が増えていくのかを自分でを考えていかなければいけません。

投資でも自分で運用するためにはお金が増える仕組みを知り、それを実践していく必要があります。この仕組みを知っているかいないかでお金が増えるかどうかが決まってしまうので絶対に意識しておきましょう。

どうしてお給料がもらえるのか?

正社員でも契約社員でも、アルバイトだったとしても日本では働いていればお金がもらえます。

達成手当や賞与といった個人差はあれど基本給は必ず発生し、もし支払われなけらば問題になるのは当たり前です。

ですが、この当たり前にもらえる基本給は本当にもらえて当然なのでしょうか?

企業は売り上げを作るため日々活動しています。お金を扱う部署にいる人や販売現場にいる人はわかると思いますが「売り上げ」というのは企業の「利益」を作るためのものです。

簡単に会社の利益の仕組みを説明すると “利益=売り上げー経費”という計算になります。この経費の中に私たちのお給料も含まれています。

そのため、もし売り上げが0だったなら基本給やその他の経費を払ったら会社の利益はマイナスになります。その状態が続くと会社は資本が尽きてしまい倒産ということになってしまいます。

稀に働いているんだからお金をもらえて当然という人もいますが、利益が出せない働き方では企業そのものがなくなってしまうのです。

この仕組みを個人に置き換えると?

この仕組みは会社だけでなく私たちの生活にも当てはまり、貰える以上にお金を使ってしまったら首が回らなくなってしまうのはわかると思います。

お給料で全部賄えれば良いのですが、人生は100年時代になり、終身雇用は終わった制度だともいわれています。

ここからの時代は20年、30年前とは環境が全く変わります。それなので、親世代、上司の世代をモデルに生きていく事はもう難しいでしょう。

つまり、今はお給料をもらえるのでマイナスにはならなくてもライフスタイルの変化や定年後の年金生活で “利益” がマイナスになってしまう事があり得るのです。

お給料も今までの世代に比べ増えていくかはわからないので自分で増やすことを身に付け、家計の “売り上げ” の部分を作っていく必要があるのです。

その選択肢の一つとして投資はあなたにとって大きなものとなるでしょう。

投資でお金が増える仕組み

お給料の他に新しい売り上げを作るための “投資” ですが、ちゃんと利益が出ないと意味がありません。

投資でお金が増える仕組みは過去の記事でも公開していますが、投資した商品の価値が上がっていく事で購入した時よりの金額よりも価値が上がっていればちゃんと投資で利益を出せたことになります。

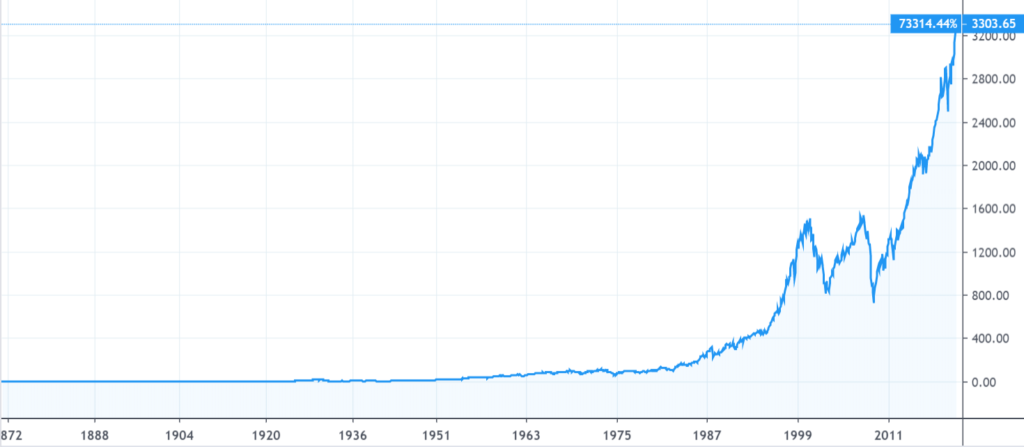

これは1つの企業ではなくアメリカ全体の経済の株価チャートですが、すごい成長をしていることが分かります。こんなうまくいくはずないと思うかもしれませんが、このチャートに沿って運用する投資商品は結構多くあります。

もし、このチャートで30年間運用していたらその人の人生は絶対変わっていたはずです。

ですが、簡単に説明しましたが投資できる対象は世界中に存在しており、中にはあまりパフォーマンスの良くない商品も存在しています。残念なことに日本の経済は失われた30年といわれているので長期ではパフォーマンスが悪い方に入ってしまいます。

ただ、広い目で見れば世界の経済は今でも順調な成長を続けているので誰でも投資で利益を作れる可能性は十分にあるのです。

↪関連記事:これから投資を始める人のお悩みQ&A

投資の目標を考えよう

これまでは投資を行うことの意味や資産が増やせる理由を見てきました。

本気で取り組めば結果は残せることはわかったと思いますが、これだけではよし、始めよう!とはなりません。

学生生活を思い出してもらうとわかりやすいのですが、普段はしていなくてもテスト前にあなたは猛勉強したと思います。その理由はテストでよい点数を取るためで、良い成績を出さないと目標の学校へ進学できないためです。

つまり投資をして資産を増やすためには目的が必要です。

かつてよりはお給料が上がりづらく、年金も今の世代よりも低いといわれていても今はまだピンとこないかもしれません。ですが、あなたがそれを実感する時が来たらもう手遅れになっています。なぜなら投資では時間をかけて資産を増やすからです。

また、自分の子供たちの教育費をつくるためというのも良い目標だと思います。最も費用の掛かる大学までの年数まで時間があれば十分に投資機関に充てられるはずですし、10年もあればかなりの投資効果が得られるでしょう。

このようにあなたの投資する意味や目標をもっていればあとは行動するだけです。その目標が見えてきたらどのように運用すると良いか自分に合った制度もわかるので、まずは「どうして投資を考えているか?」を明確にしましょう。

目標に合った制度選び

かつてはギャンブルの一つと思われていた投資も現在では環境が大きく変化しています。

一番大きいポイントは制度が整ってきていることで、個人投資家、特にこれから始める人にはとても有利な制度が発表されています。

その中でもこれから投資を始めるなら覚えておいてほしいのが「つみたてNISA」と「IDECO」です。

「つみたてNISA」

金融庁が2018年からスタートした新しい制度で、年間40万円まで、20年間投資してできた利益が非課税になる制度です。

基本、投資でできた利益には約20%の税金が掛かります。長期投資ともなれば最終の利益はかなり大きなものになるので絶対に利用するべきです。

投資は本来長い期間をかけて資産を増やしていくので「つみたてNISA」ではその基本に立ち返った投資法を目指します。

この制度の優れているところは非課税制度だけではなく、長期投資に向いている投資信託のファンドをセレクトしてくれているので、その中から選ぶだけになっており投資初心者にもやさしい作りになっています。

関連記事でみんなが「つみたてNISA」で選んでいるファンドを記事にまとめていますので参考にしてみてください。

「iDeCo」

「iDeCo」は確定拠出年金法に基づいた私的年金の制度です。

簡単に説明すれば自分で将来受け取るもう一つの年金を今から運用して増やしておく制度です。年金を作るという目的なので60歳まで運用する事ができ、そこで得た利益が非課税になります。

もう一つのメリットは掛け金は全額所得から控除になるので所得税、住民税が軽減されるので税金対策にもなります。また受け取る際も所得控除が受けられるので老後に不安を抱えている人には絶対おすすめな制度です。

デメリットは目的が年金なので60歳までは引き出す事が出来ないのですが、30代なら30年間という長期で非課税利用できるので少額で積み立てていけばかなりの額になるはずです。

両方とも普通に投資するよりもかなり有利になる制度だから使ってみるのがおすすめ。

「つみたてNISA」は最大20年だけど途中で解約しても問題ないけど「iDeCo」は60歳まで崩すことができないから要注意!

自分の目的にあった制度を利用しよう。

運用を始めてみる

今ではいろんな制度が揃ってきているので投資に興味が湧いてきている人が増えてきました。ですが、興味があるけど怖くて始められない、いつ始めたらいいのかわからないという声もよく聞きます。

確かに投資を始めたタイミングが良ければすぐにプラスを作りだすこともできますし、上手くいっている感覚にもなります。逆にタイミングが悪ければいきなり大幅なマイナスになってしまい自分は間違った事をしてしまったのではないか?と不安になるでしょう。

確かに良いスタートを切れればその後もうまくいきそうな気もしますが、投資では必ず不況のタイミングも訪れます。その時にはたいていの投資家は一時的に大きな含み損が発生し、そこで投資を続けられるかが最終的な成功につながるのです。

特に「つみたてNISA」、「iDeCo」といった制度を利用するのであれば解約の時に長期での運用になるので投資してきた利益がマイナスになってしまう方が問題です。そのタイミングはどれほど経験のある投資家でもわからないので心配しても仕方ないのかもしれません。

現役投資家の中では積み立てタイプの投資はいつ始めてもOK、早ければ早いほど良いというのが定説になっているので投資を考えているならすぐに始めるのが理想です。

コメント